精彩內容

據米內網數據,目前已有17個通用名品種通過或視同通過一致性評價企業達到3家或以上,其中7個品種有望納入第二批帶量采購。近期,多個省市的藥品招采平臺相繼暫停了“未通過一致性評價,且已有其他3家企業通過一致性評價”藥品生產企業的網上采購資格,涉及多個“4+7”品種。在“4+7”帶量采購執行效果超預期下,“4+7”品種未中選、未過評、同適應癥同機制類藥品的招標采購與臨床使用均受到不同程度的影響。

17個品種過評企業達3家

據米內網統計,截至2019年5月24日,已有130個品種通過或視同通過一致性評價,涉及281個品規。其中,有17個通用名品種通過或視同通過一致性評價企業達到3家或以上。

過評企業達3家的品種

從過評企業數看,二甲雙胍、替諾福韋二吡呋酯、氨氯地平、恩替卡韋是過評企業數最多的品種,分別為10家、8家、8家、7家。

17個品種中,有10個品種為“4+7”帶量采購品種,7個品種有望納入第二批帶量采購,分別為二甲雙胍、阿莫西林、格列美脲、碳酸氫鈉、聚乙二醇、左西替利嗪、異煙肼,相關過評藥品均為國家醫保藥品,其中鹽酸二甲雙胍緩釋片和鹽酸左西替利嗪片為乙類藥品,其它均為甲類藥品。

過評企業達3家的非“4+7”品種

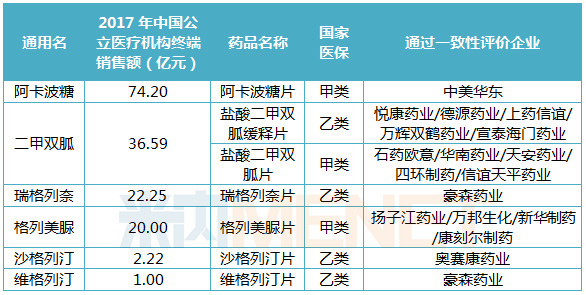

兩大糖尿病用藥成集采熱點

值得關注的是,第一批25個“4+7”品種中,沒有糖尿病用藥品種被納入集采。據米內網數據,目前糖尿病用藥通過一致性評價的通用名品種有6個。其中,阿卡波糖、二甲雙胍、瑞格列奈、格列美脲等4個品種2017年在中國公立醫療機構終端銷售額均超過20億元,是糖尿病患者的主要用藥品種。可以預見,糖尿病用藥將是第二輪帶量采購的重點。

二甲雙胍、格列美脲的過評企業分別有10家、4家,阿卡波糖、瑞格列奈、沙格列汀、維格列汀等4個品種均只有一家企業通過一致性評價。可見,在第二批帶量采購中,二甲雙胍、格列美脲將面臨一場激烈的價格戰。

糖尿病用藥通過一致性評價產品

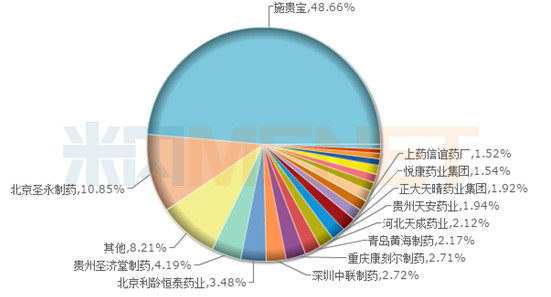

據米內網數據,2017年中國公立醫療機構終端二甲雙胍銷售額為36.59億元,原研廠家施貴寶占據48.66%的市場份額。目前鹽酸二甲雙胍膠囊、鹽酸二甲雙胍片、鹽酸二甲雙胍緩釋片等三個產品還各有1家、24家、7家企業申報一致性評價在審中。

2017年中國公立醫療機構終端二甲雙胍品牌格局

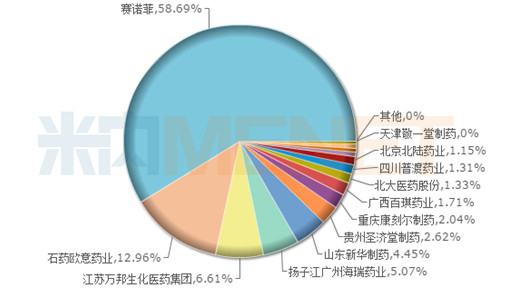

2017年中國公立醫療機構終端格列美脲銷售額為36.59億元,原研廠家賽諾菲占據58.69%的市場份額。銷售TOP5企業中,揚子江藥業、萬邦生化、新華制藥的產品均已通過一致性評價。石藥歐意占據格列美脲12.96%的市場份額,但未申報該產品的一致性評價。

2017年中國公立醫療機構終端格列美脲品牌格局

一致性評價成剛需,未過評藥品被“拋棄 ”

根據國務院辦公廳《關于開展仿制藥質量和療效一致性評價的意見》,通過一致性評價的藥品品種,在醫保支付方面予以適當支持,醫療機構應優先采購并在臨床中優先選用。同品種藥品通過一致性評價的生產企業達到3家以上的,在藥品集中采購等方面不再選用未通過一致性評價的品種。

在“4+7”帶量采購執行效果超預期,第二批帶量采購品種即將公布的情況下,未過評與未中選產品企業在醫療機構招標采購與零售市場的銷售中面臨著越來越大的阻力。近期,江西、廣西、江蘇等多個省份的藥品招采平臺相繼發布公告,對“未通過一致性評價,且已有其他3家企業通過一致性評價”藥品生產企業暫停網上采購資格。

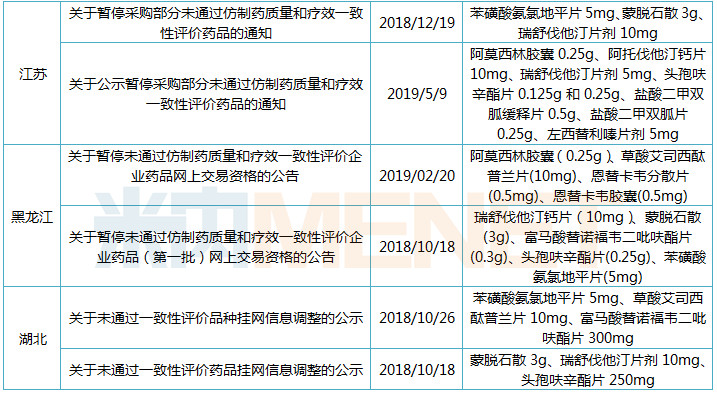

各省份暫停掛網采購的未過評企業產品

據不完全統計,17個過評企業達3家的品種中,僅有格列美脲、碳酸氫鈉、異煙肼、厄貝沙坦等4個品種未過評企業未被暫停掛網。其中格列美脲、碳酸氫鈉、異煙肼為今年4、5月份剛過評滿3家的品種,后續將會有省份暫停未過評藥品企業的掛網采購資格。

隨著越來越多企業的產品通過一致性評價、過評達3家,未過評產品企業不僅無緣國家層面帶量采購,也在逐漸失去于各個地區的采購資格,我國的仿制藥行業洗牌加速、集中度進一步提高。同時,暫停掛網采購或網上交易的這個過程是動態調整的,未過評產品企業后續需要通過一致性評價才能恢復掛網采購或網上交易。

未中選企業藥店降價,推“4+7”專享套餐?

在“4+7”帶量采購中,降血脂藥瑞舒伐他汀鈣片(商品名可定)的原研廠家阿斯利康以6.65元/片的申報價格落標,京新藥片的瑞舒伐他汀鈣片以0.78元/片的價格中選。

瑞舒伐他汀是阿斯利康在中國市場的主要銷售品種,“4+7”帶量采購落標后阿斯利康選擇綠葉制藥的血脂康來補充心血管領域產品線,而在“4+7”帶量采購落地執行后,阿斯利康開始為可定采取了進一步的“救市”方法。

近期,業內流傳阿斯利康為瑞舒伐他汀鈣片(10mg*28片)推出了“4+7”城市專享優惠套餐。此外,阿斯利康在廣州某藥房大幅下降瑞舒伐他汀鈣片(10mg*7片*4板)的價格,折扣低至5折,即每片低至3元起。

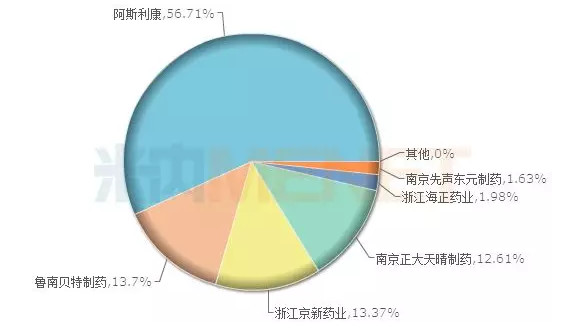

據米內網數據,2017年中國公立醫療機構終端瑞舒伐他汀片劑銷售額為50.19億元,原研廠家阿斯利康占據56.71%的市場份額,魯南貝特制藥占比13.70%,京新藥業占比13.37%。近年來,阿斯利康該產品的市場份額從2013年的69.64%下滑至2017年的56.71%。目前,瑞舒伐他汀鈣片通過一致性評價的企業已達6家,分別為魯南貝特制藥、海正藥業、先聲東元制藥、南京正大天晴、京新藥業、諾華Lek。

2017年中國公立醫療機構終端瑞舒伐他汀片劑品牌格局

降價不到位!“4+7”品種被拒掛網

2019年3月5日,國家醫保局發布《關于國家組織藥品集中采購和使用試點醫保配套措施的意見》,明確了相關藥品的醫保支付標準,并鼓勵非中選企業主動降價,向支付標準趨同。同一通用名下未通過一致性評價的仿制藥,不設置過渡期,2019年支付標準不高于中選藥品價格。

在11個城市發布的帶量采購執行文件中,除廈門、西安、廣州未在文件中說明外,其他8個城市均對未中選品種提出梯度降價的要求。這意味著,未中選藥品不僅市場份額將縮小,降價也是不可避免。

2019年5月14日,陜西發布《關于通過仿制藥一致性評價品種陽光采購藥品動態調整公示期申投訴問題處理結果的通知》,明確過評品種中“4+7”相關品種申報價格高于“4+7”已掛網產品價格的暫不掛網。5月20日,陜西發布《關于通過仿制藥一致性評價品種陽光采購藥品動態調整結果的公告》,苯磺酸氨氯地平片等9個藥品生產企業在西安市轄區內所有公立醫療衛生機構不予掛網。

西安市范圍內不予掛網“4+7”品種公告表

此前,西安市醫保局發布《中選藥品同類可替代品種參考范圍》,117個非“4+7”品種被納入替代品種參考范圍。在國家醫保局“鼓勵醫療機構使用中選藥品,完成集中采購藥品用量”的政策下,帶量采購的影響范圍擴大到了“4+7”品種的同適應癥同機制類藥品。

可以看到,帶量采購與一致性評價對仿制藥生產企業帶來了三大影響。一是對于“4+7”品種生產企業來說,未中選的企業市場份額縮小、產品降價需要到位;二是過評企業已達3家品種,未過評企業將失去掛網采購的機會;三是與“4+7”品種同適應癥同機制類藥品臨床使用面臨被替代。這就不難理解一些“4+7”中選企業為什么要通過超大降幅獲得“4+7”中選資格了。

數據來源:各地招采平臺、米內網數據庫